В 2018 году контейнерооборот в Украине продолжает показывать рост. В чем причина и какие есть проблемы на рынке, разбиралось Delo.ua

В январе-ноябре 2018 года контейнерный рынок Украины вырос на 17% — до чуть более 614,14 тыс. TEU. Об этом свидетельствуют данные Marine Container Service. “С 2014 года это самый большой показатель по росту контейнерного рынка”, ― сообщила исполнительный директор Marine Container Service Катерина Балютова.

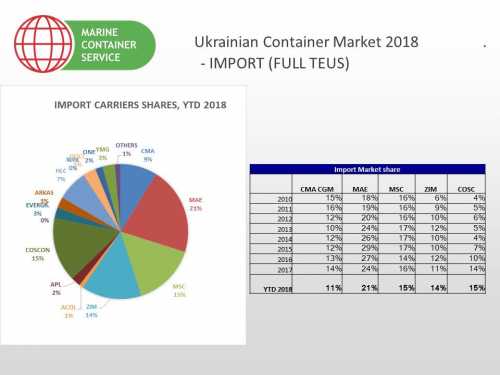

По словам эксперта, рост наблюдается во всех сегментах — как в экспортном, так и импортном. “Импорт вырос на 22%. Если говорить о росте на линиях, импорт Maersk вырос всего на 7%, MSC ― на 15%. Самый большой рост в 2018 году показала компания ZIM ― 61%”, ― рассказала Балютова.

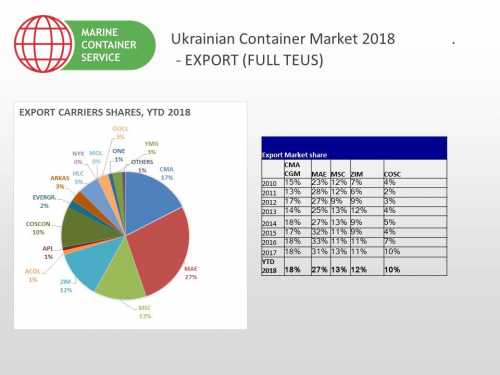

Экспорт контейнеров также показал внушительный рост, на 13%. Крупнейший игрок на украинском рынке ― компания Maersk ― показала рост всего в 1%, тогда как ZIM опять-таки показала самые высокий рост экспорта ― 20%.

Итоги, экспорт и импорт контейнерооборота. Данные Marine Container Service

Как и ранее, на контейнерном рынке Украины не появилось новых игроков, поменялась лишь процентовка в контейнерообороте. Однако стоит напомнить, что Maersk Line с апреля перестала разгружаться в порту Одессы и теперь Maersk будет “заходить не в три порта в одной акватории, а в два.

“Основные игроки, которые на рынке занимают самую большую долю, остаются прежними. Как и ранее, лидер рынка контейнерных перевозок ― компания Maersk, которая “держит” 21% рынка. Второе место делят между собой MSC и COSCO ― 15%”, ― сообщила Балютова.

Доля рынка компаний по экспорту. Данные Marine Container Service

“В экспортной статистике игроки те же, только подключается ZIM в большем количестве, потому как Maersk держит по-прежнему 27% всего экспорта. На втором месте CMA CGM с 18%, тройку замыкают MSC с 13% рынка”, ― добавила Балютова.

Доля рынка компаний по экспорту. Данные Marine Container Service

В свою очередь, в ZIM рост показателей объясняют удачным совмещением многих факторов. “Нам кажется, что мы выбрали оптимальный сервис с оптимальными портами и транзитным временем, который позволяет покрыть наиболее востребованные порты для украинского экспорта и импорта”, — отмечает генеральный директор “ZIM Украина” Андрей Кузьменко.

По его словам, свою лепту в рост показателей внесли два события. Первое — рост импорта солнечных батарей из Китая, что привело к сокращению транзитного времени и изменению рыночных ставок. Второе — “размазанный” сезон по экспорту зерна, который, в то же время был дополнен ростом экспорта шрота. Именно эти факторы позволили ZIM вырасти на 42%, при том что общий рынок вырос на 18%.

Рост и далее?

Эксперты утверждают, что в 2019 году динамика роста контейнерооборота замедлится, но рост все равно будет. “Думаю, что в 2019 году рост контейнерооборота продолжится с некоторым замедлением, но позитивная динамика сохранится. В отсутствии негативных внешних факторов, которые находятся за пределами контроля экспортеров и импортеров, мы ожидаем сохранение тенденции к увеличению объемов контейнерных перевозок”, ― рассказал delo.ua глава Ассоциации контейнерных линий Украины (АКЛУ) Александр Щекин.

Под внешними факторами эксперт подразумевает внешнюю или внутреннюю политическую нестабильность, волатильность на внешних рынках, либо нестабильность курса гривни. При этом колебания курса, мотивируя развитие экспорта, оказывает сдерживающее влияние на импорт.

По данным АКЛУ, при стабильном курсе гривни и сохранении прогноза роста ВВП на 2019 год импорт контейнеров может показать прирост в пределах 14-15% за год.

В то же время Щекин отмечает, что объемы перевозок бытовой электроники и товаров из потребительского сегмента продолжают восстанавливаться за счет относительно стабильной гривни и отложенного спроса. Кроме того, по его словам, в этом году заметно выросли объемы перевозки автомобилей (примерно 8-9% рынка), и эксперт прогнозирует дальнейший рост этого сегмента. На импорт также повлияет и ряд инфраструктурных проектов в солнечной энергетике, которые должны реализоваться в 2019-2020 гг. “Также неплохой результат традиционно показывают цитрусовые и бананы ― они занимают совокупно около 8-9% рынка и, по моему мнению, в 2019 году сохранят свою долю”, ― резюмирует Щекин.

Если говорить об экспорте, то позитивную динамику в 10% контейнерооборот покажет за счет сельскохозяйственной продукции: пшеницы, фуражного зерна, ячменя, гречки, подсолнечного масла, шрота и прочего.

“Благоприятная конъюнктура на внешних рынках, ослабление гривни делает привлекательными как традиционные экспортные грузопотоки, так и стимулирует появление новых. Кроме традиционных зерновых есть достаточно заметные в сельскохозяйственной группе товары, прошедшие переработку, такие как подсолнечное масло, по производству которого Украина занимает лидирующие позиции в мире, а также шрот масличных культур. Это перспективные направления для экспорта. Так, например, экспорт шрота в этом году займет около 12-14% рынка и, скорее всего, этот процент не будет стоять на месте в 2019 году”, ― объяснил Щекин.

Он также отметил, что в будущем году можно ожидать дальнейшего восстановления экспорта лесоматериалов ― переработанного леса, пиломатериалов, дров. Более того, ожидается, что рост покажет и экспорт продуктов с добавленной стоимостью.

“Это тот переработанный лес, который пока разрешен к экспорту, хоть эту область на сегодня “лихорадит” очень сильно… Мы видим заметный рост экспорта продуктов с добавленной стоимостью, это, к примеру, мука, сахар, продукты питания или мороженное мясо птицы. По последнему сохраняется заметная позитивная динамика последние несколько лет, поскольку крупные игроки на рынке инвестируют в развитие производственных мощностей, которые в основном “заточены” под экспорт. Пока такие регионы, как Африка, Ближний Восток, Дальний восток, покупают украинскую курятину, и мы видим тенденцию к росту”, ― уточнил Щекин.

На ж/д колесах

Спрос рождает предложение, и в этом году “Укрзализныця” запустила сразу несколько контейнерных поездов. Первой ласточкой стал запущенный в конце января контейнерный поезд из Киева в порт “Южный”. Проект совместно реализовали “Укрзализныця” в лице филиала ЦТС “Лиски”, MAERSK LINE и ООО “Трансинвестсервис” (ТИС, крупнейший частный стивидорный оператор в Украине).

Всего, по данным УЗ, в первой половине года было запущено 5 новых контейнерных маршрутов: Китай―Казахстан―Россия―Украина―Словакия, Киев-Лиски―Черноморская, Одесса-Порт/Черноморская―Рожнятов, Харьков-Лиски―Черноморская и Одесса-Порт―Днепр-Лиски.

“По предварительной статистике, специализированный поезд ТИС-MAERSK забрал около 30% импортных объемов MAERSK. Если говорить о контейнерных поездах в Харьков и Днепр, там просто очень плохие дороги и автомобилисты просто не хотят ехать в этом направлении. Эти поезда были просто необходимы”, ― рассказали в Marine Container Service.

Однако и это не предел. Например, на рынке поговаривают о планах ТИС открывать поезда и в европейском направлении. Более того, по данным АКЛУ, в тот момент, когда в Украине реально начнут контролировать вес автотранспорта на дорогах, интерес к этому виду транспорта повысится.

“Можно ожидать, что если это будет происходить, увеличится вместимость и, возможно, частота тех поездов, маршруты которые уже открыты”, ― сообщил Щекин.

Но несмотря на растущий рынок, объемы перевозимых ж/д транспортом контейнеров по территории Украины остается на уровне примерно 1%. “Плюсы таких поездов в том, что они имеют фиксированное расписание отправок, скорость доставки выше, чем в обычных поездах, нет простоев на промежуточных станциях, что снижает риск краж грузов. Также позитивный момент, что Украина понемногу начала включаться в маршруты Нового шелкового пути, где для нас есть большой потенциал роста”, ― рассказал эксперт ЦТС-Консалтинг Павел Руденко.

Есть проблемы? А если найду?

На рынке говорят, что одна из основных проблем ― перевозки контейнеров автотранспортом. По данным Marine Container Service, уходящий год для импорта контейнеров был сложным из-за проблемы с вывозом контейнеров автотранспортом.

“По импорту в октябре прошло 39 тыс. TEU. Последний раз, согласно статистике, 39 тыс. TEU приходило до кризиса в ноябре 2008 года. За 10 лет импорт впервые показал такую цифру, и рынок явно был не готов к вывозу такого количества импортных контейнеров. По нашим данным, на рынке сейчас 2,5 тыс. автоконтейнеровозов, и они в гораздо худшем состоянии, чем это было в 2008 году, потому как тогда рынок был гораздо “здоровее””, ― рассказали в Marine Container Service.

Кроме того, эксперты указывают и на еще одну проблему, которая касается не только автотранспортников ― отток кадров. Последние несколько лет отток водителей в близлежащие страны ― Польша, европейские страны ― катастрофический и частично связан с введением безвиза, это, собственно, также влияет на стоимость перевозок.

Вместе с тем в Ассоциации контейнерных линий Украины рассказали, что проблемы, с которыми сталкивается рынок, появились не в этом году и даже не год назад. Среди этих проблем Щекин также называет нарастающий дефицит автомобильного транспорта, так же как и постоянные сложности с перевозкой контейнеров “Укрзализныцей”.

“Безусловно, есть заметная проблема с подвижным составом на ж/д — каждый год в пиковый сезон перевозок ситуация с огромными очередями за платформами повторяется. Первая проблема ― недостаток и изношенность подвижного состава для перевозки контейнеров. Вторая ― железная дорога неоптимально использует свое оборудование. В этом секторе есть значительный потенциал для роста перевозок контейнеров. Кроме того, в последние годы масштабных инвестиций в автотранспорт не происходило в силу неопределенности, провалов рынка и падения ставок. Потому да, дефицит есть. Будет ли этот дефицит закрываться за счет новых грузовиков или поездов ― покажет время”, ― рассказал глава АКЛУ.

Кроме того, есть проблема с дорогами на подъездных путях к портам. Несмотря на декларированные чиновниками еще в 2017 году строительство бетонных дорог к подъездам к портам или даже проект бетонной дороги, которая соединит порты Большой Одессы, пока все заявления остаются только заявлениями.

Не пропустите самые важные новости и интересную аналитику. Подпишитесь на Delo.ua в Telegram

Источник: delo.ua