Как работают украинские и зарубежные венчурные фонды, в чем особенности инвестирования в компании из Европы и США, и чему украинские инвесторы могут научиться у западных коллег

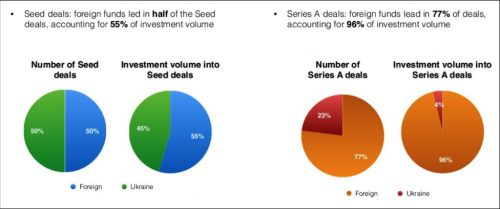

На украинском рынке термин “венчур” воспринимают в основном в контексте ранних стадий, ведь более зрелых стартапов у нас мало. Обычно украинские фонды инвестируют в среднем по $100-200 тысяч с ожидаемым возвратом инвестиций в 10–15 раз и высоким риском. Примечательно, что украинские фонды активнее участвуют в сделках на посевной стадии (этап, на котором проект существует только “на бумаге” либо в виде прототипа), а инвестиции в A-раунде (выход на рынок, серийное производство) совершают чаще всего зарубежные фонды.

Источник: The DealBook of Ukraine 2018 Edition

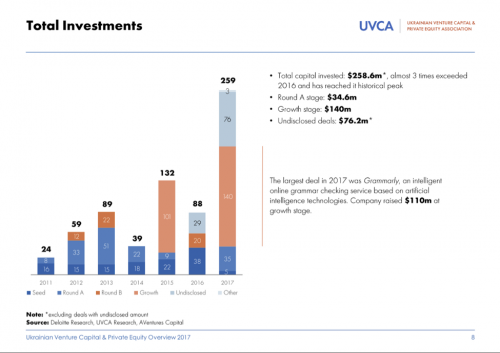

Только в предыдущем году ситуация начала меняться: по данным UVCA, в 2017 резко выросло число сделок в секторе Round A и Growth. При этом количество инвестиций в Seed-раундах значительно уменьшилось.

Источник: UVCA Investors Book 2017: Who is Who on The Ukrainian Investment Market

Компании-“подростки” и венчурные инвестиции

В западной прессе много лет говорят о том, что венчурный капитал (VC) имеет наибольшее значение для компаний “подросткового” этапа. Такое определение использует Harvard Business Review.

Издание отмечает, что для VC разумнее всего вкладываться на стадии, когда компания активно коммерциализирует свои инновации. То есть это не этап запуска, не построение первого R&D. Компания уже научилась производить продукт и продавать его, а теперь ее задача — привлечь больше клиентов и масштабироваться, захватить новые регионы и сегменты рынка раньше конкурентов.

Справедливо будет обновить статистические данные, которые приводятся в статье. Автор говорит, что в 1998 году всего 6% венчурных инвестиций в США приходилось на Seed stage. В инфографике CrunchBase News за второй квартал 2018 года приводится такая цифра: Angel-Seed Stage — это 4% от общего долларового объема инвестиций в мире.

Тотально разные: венчур в США, Европе и Украине

Цифры, приведенные выше, показывают: рассматривать разницу между украинским и “западным” венчуром не совсем корректно, поскольку американская и европейская VC-индустрии все-таки сильно отличаются. Фаундер инвестиционной фирмы Magister Advisors Виктор Баста в своей колонке для TechCrunch называет их “тотально разными”.

Он отмечает, что европейский венчур работает под флагом “smaller round, smaller exit”. Решение вопроса автор видит в заполнении “черной дыры Series C”. Баста советует работать с налоговыми льготами для тех, кто инвестирует в такие компании, приводя в пример The Enterprise Investment Scheme, принятую в Великобритании.

В числе других рекомендаций — упрощенные визовые правила для высококвалифицированных сотрудников, организация акселераторов поздних стадий и государственное финансирование/софинансирование компаний на стадии Series С. Все это вполне может адаптировать для себя и Украина.

Стоит отметить, что государственная поддержка стартапов в Украине уже существует: осенью 2018 года начал работу Ukrainian National Startup Fund.

Кто есть кто на рынке венчура

Еще одна важная тема — возраст самих инвесторов и их подходы к работе. The Mercury News акцентирует внимание на том, что в США появляется все больше молодых VC.

В пример автор приводит GoAhead Ventures: партнерам-основателям 23 и 24 года, и у них под управлением $55 млн. Для вчерашних выпускников университета цифра значительная. (Клэнси Стар и Фил Брэди основали фонд на последнем курсе Стэнфорда.) В Украине пока сложно представить ситуацию, когда limited partners вкладывают $55 млн в фонд, основанный и управляемый 20-летними.

В статье приводится мнение, что молодые инвесторы с технологиями на “ты”, а еще они быстро принимают решения, могут заключить сделку буквально на следующий день после встречи.

Впрочем, далее автор добавляет аргументы других игроков рынка, которые говорят, что работа с такими молодыми инвесторами имеет свои риски. Любовь к технологиям и скорость реакции — полезные качества, но не достаточные для успешного инвестирования. Мало просто иметь деньги, хороший инвестор приносит компании smart money: экспертизу, контакты, рекомендации.

Вероятно, истина где-то посередине: фондам (в том числе украинским) стоит непредвзято относиться к 20-летним в венчуре, осознавать их сильные качества и подкреплять опытом более старших членов команды.

Инвесторский профиль: как VC выбирают компании

В упомянутой выше статье HBR развенчивается еще один миф: что венчурные инвесторы вкладываются в “хорошие компании и хороших людей”. На самом деле VC инвестируют в хорошие отрасли. В среднем фонд ожидает возврата инвестиций в размере X5 или X10 за несколько лет работы. Такие цифры возможны лишь в том случае, если сама индустрия имеет хорошие перспективы развития.

Сильный фонд фокусируется на нескольких отраслях, в которых имеет экспертизу. Другие параметры инвесторского профиля — бизнес-модели, с которыми он работает, и стадии инвестирования.

Это актуально и для украинского рынка. Другой вопрос — размер этого рынка и уровень его развития. Как уже отмечалось, для нашей страны слово “венчур” — почти синоним финансирования ранних стадий, да и молодых стартапов не так много.

Чтобы понять разницу, можно взглянуть на данные CrunchBase. Возьмем компании, у которых два и менее раундов инвестиций, и сравним их количество по странам: Украина — 160 компаний, Франция — 3314, Великобритания — 7673, США — 48 443. Или сравним те же компании, но по локации основателей: 136 — c фаундерами из Украины, 252 — Франция, 859 — Великобритания, 23 549 — США.

Украинские инвесторы для зарубежных компаний

Чтобы развиваться, украинский венчурный рынок должен становиться частью глобальной экосистемы. И работа в этом направлении идет: проводятся тематические ивенты (один из последних — UNIT INVESTMENT SUMMIT’18), партнеры фондов строят международный нетворк, а еще — инвестируют в зарубежные стартапы.

Договориться об инвестировании в компанию из США или Европы непросто, если вы украинский фонд. Но решение все же есть, и это соинвестирование — сделки в сотрудничестве с крупными зарубежными фондами.

В такой сделке выигрывают все стороны: лид-инвестор делит риски, миноритарные партнеры опираются на экспертизу и финансовое плечо большого партнера, а стартап получает помощь от разных фондов, что особенно важно при международной экспансии.

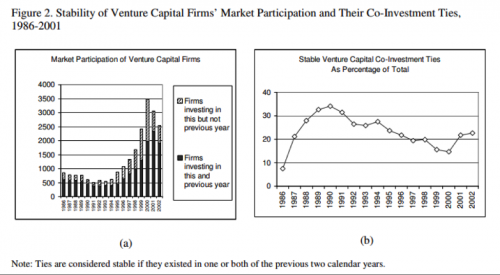

Денис Трапидо из Университета Стэнфорда в работе Mechanisms of Venture Capital Co-Investment Networks показывает связь между устойчивыми долгосрочными связями среди фондов и количеством успешных сделок.

С самого зарождения венчура и до 1990 года соинвестирование было очень популярным, но по мере развития “эры доткомов” теряло привлекательность. Автор объясняет это тем, что во время общего экономического роста фонды склонны оптимистично рассчитывать только на собственные силы. Но уже с 2000-го года — сразу после того, как пузырь доткомов лопнул, — фонды вновь стали возвращаться к менее рискованному соинвестированию.

Источник: Mechanisms of Venture Capital Co-Investment Networks: Evolution and Performance Implications

Путь к соинвестированию: требования к фонду

Чтобы иметь возможность соинвестировать вместе с крупными мировыми фондами, украинскому партнеру придется доказать экспертность команды и продемонстрировать успешные сделки. Когда проверка пройдена, миноритарный инвестор попадает в совершенно новый мир глобальных VC с высокими ставками и практически бесконечными возможностями.

Скажем, украинский фонд GR Capital принимал участие в Series E европейской компании Deliveroo (доставка еды из ресторанов). Ведущими инвесторами в раунде выступили такие известные фонды, как General Catalyst и Digital Sky Technologies. К слову, в прошлом году Deliveroo подняла мегараунд в $475 млн от 8 игроков рынка. Эта сделка привлекла много внимания, а позже СМИ писали об интересе к Deliveroo со стороны Amazon и Uber.

“В Украине крайне мало фондов, работающих на более поздних стадиях, большинство концентрируется на посевных инвестициях. Мы в GR Capital вкладываем суммы в $1–5 млн в Series A — C. Наш подход — tactical growth investments. Это инвестиции в технологические компании с потенциалом кардинально изменить рынок. Компания должна иметь проверенную бизнес-модель и потенциал продажи или выхода на IPO в перспективе 3–5 лет. Мы называем это sustainable innovation.

У нас уже есть определенная репутация на мировом рынке. Мы участвовали в раундах с Rakuten Capital, e.ventures, Frog Capital, Horizons Ventures, BP Ventures, IdInvest. Нас знают как фонд, который может помочь с R&D в CEE-регионе, с выходом на украинский рынок. Недавний пример — запуск в Киеве испанского сервиса доставки еды Glovo, это наша портфельная компания”, — объясняет управляющий партнер фонда GR Capital Роман Иванюк.

Репутация и рекомендации проверенных партнеров — главный пропуск на мировую арену для украинского венчура. На данный момент в Украине есть несколько фондов, которые активно инвестируют в международные стартапы. Эти игроки нередко делятся друг с другом опытом и актуальными возможностями. Если фонду поступает привлекательное предложение об инвестировании, но стартап не входит в его сферу интересов, команда вполне может посоветовать сделку коллегам по рынку.

Глобальные стартапы на украинском рынке

Другая сторона работы украинского фонда на мировом рынке венчурных инвестиций: местные инвесторы понимают украинский локальный рынок и способны помочь зарубежным стартапам вести здесь бизнес.

Так, недавно на рынок Украины вышел упомянутый уже стартап Glovo (доставка еды из ресторанов или любых посылок по городу).

“Стратегия развития Glovo предполагает быстрое масштабирование. Мы один из самых быстрорастущих стартапов в мире, в среднем глобально расширяемся со скоростью один новый город в неделю. При таком быстром росте важно выбирать партнеров, которые хорошо понимают специфику локального рынка.

Благодаря тому, что в последнем инвестиционном раунде принимал участие фонд с сильной экспертизой в регионе, наш выход на украинский рынок был более слаженным. Уже сейчас доставка покрыла центр Киева, и к первому кварталу 2019 года мы планируем покрыть весь город”, — говорит директор по региональному развитию Glovo Утсав Агарваль.

В этом случае фонд стал “мостом” между международным стартапом и украинской экосистемой. В этом смысле украинские фонды имеют преимущество для стартапов, которым Украина интересна для экспансии.

Зная специфику рынка, украинские фонды отлично разбираются как в негативных, так и в благоприятных его аспектах. Например, многим зарубежным компаниям интересно открывать в Украине R&D, поскольку в стране довольно высокий уровень кадров, а стоимость квалифицированных специалистов ниже, чем в США и ЕС. Это тоже делает украинский фонд привлекательным партнером для потенциальных соинвесторов и для самих компаний.

IT-сектор Украины — третья отрасль экспорта (после агро и металлургии), которая стремительно развивается без государственных дотаций. И это уникальный опыт, которым стоит делиться с зарубежными партнерами.

Важно помнить, что сотрудничество — это обмен в обе стороны. Не стоит зацикливаться на том, что могут дать зарубежные партнеры. Не менее важно подумать о том, что могут дать глобальной венчурной экосистеме украинские фонды, какими ресурсами и опытом поделиться. “Не только брать, но и отдавать” — стратегия успешной работы с международными партнерами, актуальная и для венчура.

Не пропустите самые важные новости и интересную аналитику. Подпишитесь на Delo.ua в Telegram

Источник: delo.ua