Кредитование населения — остается главным источником заработка для украинских банков. Это подтверждается результатами работы за первый квартал 2019 года: общий объем гривневых займов увеличился на 5,8%, и достиг 140,9 млрд. грн. И уже не на шутку тревожит Нацбанк. Настолько, что чиновники подумывают о разработке и внедрении новых требований к таким займам.

«НБУ проводит оценки рисков розничного кредитования и целесообразности внедрения жестких стандартов оценки качества таких кредитов», — говорится в майском отчете регулятора.

Вероятно, нацбанковцы опасаются, что финансисты настолько увлекутся кредитованием населения, упрощая условия для людей, что спровоцируют новую волну невозвратов. Надо сказать, что финансисты увлекаются розницей уже не первый год. Она была в приоритете с 2016 по 2018 годы, и остается до сих пор.

В Украине назревает новая волна закрытия банков. Опять деньги нужны

«По-прежнему фокус банков держится на комиссионных доходах и потребительском кредитовании», — подтвердил UBR.ua председатель правления Пиреус банка Сергей Наумов.

Абсолютным лидером в потребительском кредитовании является национализированный Приватбанк, чей портфель на 1 апреля 2019 года достиг 41 млрд. грн. В тройку крупнейших розничных структур вошли также Альфа-Банк и ПУМБ, но у них объемы кредитования населения куда меньше — 13,2 млрд. грн. и 8,7 млрд. грн., соответственно.

Финансисты крайне аккуратно и достаточно неохотно выдают физлицам долгосрочные и крупные кредиты. Вроде автокредитования и ипотеки. Акцент делается главным образом на кредитных картах, кэш-кредитах и целевых займах под конкретные покупки. Это не 18-24% годовых гривне, где банки зарабатывают 5-7% годовых: в таких случаях финансисты зарабатывают по минимуму, выделяя финансирование на 10-15 лет. Чаще всего банки выдают людям займы на 1-3-5 лет под 35-60% годовых с учетом дополнительных комиссий и накруток. Обычно дополнительные платежи включаются при первых просрочках и превышениях лимитов. Банкиры пользуются нежеланием людей, как следует, вычитывать кредитные договоры, а также их финансовыми проблемами.

То есть ситуация в кредитовании и близко не похожа на рисковую и критическую. Даже с учетом невозвратов и неплатежей, которые нередко возникают при подобном виде деятельности. Баснословными процентами банкиры перекрывают возникающие кредитные невозвраты. Так что пока сложно прогнозировать новые нацбанковские требования, однако появление нового норматива, ограничивающего выдачу кредитов физлицам, никто не исключает. Ведь все-таки розница развивается быстрее прочих направлений.

«Совокупный портфель розничных гривневых кредитов (валютное розничное кредитование, как известно, запрещено) вырос за квартал на 5,4 млрд грн (+4%), до 141 млрд грн, в то время как портфель корпоративных кредитов сократился на 24 млрд грн (-2,7%) до 850 млрд грн. Драйвером вновь выступило розничное потребительское кредитование», — отметил UBR.ua директор по развитию бизнеса Банка Кредит Днепр Денис Михов.

Слишком много политики

Что могло бы серьезно разбавить кредитные портфели банков — это активизация корпоративного кредитования. Однако банки до сих пор к этому не готовы. И не только из-за экономических, но и из-за политических соображений. Финансисты не знают, удастся ли новому президенту Владимиру Зеленскому получить не только президентское кресло, но и солидное представительству в Верховной Раде (с его политической партией). И поменять экономический курс страны.

Что будет с вкладчиками и заемщиками Приватбанка из-за проигрыша суда

«В связи с политической и экономической ситуацией на рынке предпосылок к активному росту корпоративного кредитования мы не видим. Банки ведут сдержанную кредитную политику и не предпринимают активных действий. Оживление на рынке мы ожидаем после парламентских выборов с началом осеннего бизнес-сезона», — спрогнозировал UBR.ua первый заместитель председателя правления ТАСкомбанка Владимир Дубей.

В аналогичном тоне высказались и его коллеги, которые пока не готовы по-крупному ссужать бизнес.

«С точки зрения ресурсов, банки готовы к кредитованию корпоративного сектора. Сдерживающие факторы: высокая стоимость кредитования, экономическая нестабильность, политический сезон еще не закончился. Поэтому до конца непонятна дальнейшая экономическая стратегия развития государства, включая взаимоотношения с МВФ и другими международными финансовыми институтами», — подчеркнул Сергей Наумов.

Все это подтверждается нацбанковской отчетностью. В ней отмечается, что сокращение чистых активов в первом квартале на 1,4% (до 1,34 трлн грн.) было вызвано именно сокращением финансирования корпораций. Второй фактор — укрепление гривны.

«Доля проблемных займов все еще составляет более половины совокупного кредитного портфеля, следовательно, составляющая «платы за риск» в цене кредита по-прежнему весома, а кредитные аппетиты банков умеренны. Соответственно, рассчитывать на существенное оживление и удешевление корпоративного и долгосрочного розничного кредитования можно лишь при наличии экономических и правовых условий, обеспечивающих платежеспособный ответственный спрос со стороны заемщиков», — развел руками Денис Михов.

Нацбанковцы также отметили поэтапное сокращение вложений банков в облигации внутреннего госзайма на 6,6 млрд. грн. Однако в наибольшей степени это коснулось тройки наибольших госбанков (избавились от ОВГЗ на 19,7 млрд. грн.). Многие же коммерческие структуры продолжали вкладываться в государственные бумаги, и неплохо на этом зарабатывать.

«Высокий уровень учетной ставки и высокие доходности по ОВГЗ, позволили банкам инвестировать в гособлигации с доходностями до 19,5% на первичных аукционах Министерства финансов», — подтвердил UBR.ua, директор департамента казначейства Пиреус Банка Игорь Якобчук.

Деньги есть и будут

Во что не боятся вкладываться банки — это в то, что называется модным словом диджитализация. Финансисты стараются побольше услуг продавать в своих системах интернет-банкинга и через мобильные приложения. Настоящий бум, например, спровоцировала либерализация валютных правил, произошедшая после 7 февраля. Больше десятка банков предоставили людям возможность покупать-продавать валюту в безналичном режиме на сайтах и в мобильных телефонах. И это заинтересовало украинцев.

В Украине запретили переоформлять кредиты на людей

«Возможность проведения валютообменных операций в интернет-банке не только увеличила клиентский поток. Но и снизила операционные затраты на инкассацию наличной валюты, что значительно улучшило финансовый результат по данным операциям. В принципе, диджитализация любого бизнеса экономит время, уменьшает операционные расходы и увеличивает клиентский поток, особенно в тех регионах, где банк физически территориально не присутствует», — сказала UBR.ua казначей Forward Bank Наталья Шишацкая.

Одновременно ряд банков дали людям возможность открывать депозиты онлайн. И планируют запускать новые продукты в сети.

«Ожидается расширение спектра услуг через дистанционные каналы, в частности с помощью мобильного приложения», — заверил UBR.ua директор департамента розничного банкинга Укргазбанка Олег Кляпко.

Украинцы достаточно быстро отзываются на новые технологии, потому финансисты не сомневаются в спросе на онлайн-депозиты. По разным оценкам, уже до конца 2019 года до 15-20% вкладов будут открываться без физического посещения банковских отделений.

Как правильно выбрать депозит. Семь главных правил

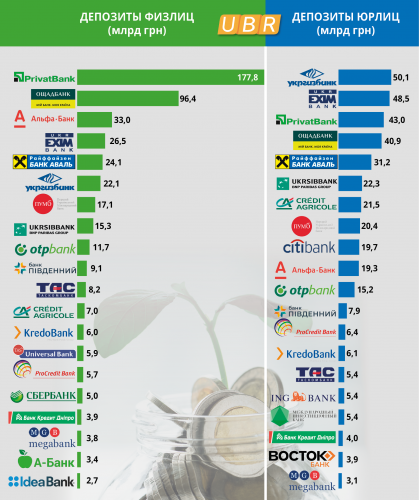

В целом спрос на депозиты со стороны населения остается стабильным. Согласно нацбанковскому отчету, гривневые вклады населения в первом квартале 2019 года приросли на 3,5% (до 277,4 млрд. грн.). Также, как и год назад. Валютные же накопления увеличились на 0,8% (до $8,5 млрд. грн.).

После снижения учетной ставки Нацбанка с 18% до 17,5% годовых, многие банки опустили ставки по своим депозитам. Как рассказал UBR.ua директор департамента по развитию розничных продуктов Альфа-Банка Украина Евгений Благинин, они просели на 0,3-0,4% годовых до 1% годовых по некоторым продуктам. Однако это не сильно сказалось на настроениях людей.

«Настроения вкладчиков после выборов стали более раскованными, люди активнее несут деньги в банки», — сообщил Благинин.

Что съедает доходы

Тем не менее, общий размер обязательств банковской системы в первом квартале 2019 года заметно сократился. Как уточняется в отчете Нацбанка — сразу на 2,9%, и составили 1,17 трлн. грн.

Тенденцию объяснили уменьшением банковских вложений предприятий — они платили налоги за 2018 год и сильно поиздержались. К тому же госбанкам пришлось совершить крупные выплаты по внешним долгам, и они справились с этой задачей. Сначала Ощадбанк заплатил $480 млн., а позже Укрэксимбанк перечислил по своим еврооблигациям $460 млн.

Крупных капиталовложений в банки не наблюдалось. Увеличений банковских капиталов ожидают лишь по результатам стресс-тестирования, которое сейчас начинает Нацбанк. А также к концу 2019 года, когда финансистам нужно будет сформировать буфер капитала, как того требует Базельский комитет и наш НБУ. Все должно быть готово к 1 января 2020 года.

Пока же в тройке наиболее капитализированных структур находятся Приватбанк и Ощадбанк, получившие средства от народа Украины, то есть госсредства в виде ОВГЗ. А также Райффайзен Банк Аваль, которому в последний раз крупно увеличивали капитал за счет средств Европейского банка реконструкции и развития (владеет 30% акций). После чего ходили упорные слухи о том, что живых денег ЕБРР не выделил, а просто переоформил в акции кредитные долги украинского банка.

ТОП-25 банков Украины по качеству депозитов в 2019 – независимый спецпроект UBR.ua

При создании буфера банки начнут переоформляться дополнительные капиталы (нераспределенную прибыль) в основные. Что позволит выполнить нормативы, но ударит по прибыльности. Она может сократиться.

Пока же банковский заработки растут: в январе-марте 2019 года они увеличились в полтора раза по сравнению с аналогичным периодом 2018-го, и достигли 12,9 млрд. грн. А чистая прибыль прибыльных структур составила 14,6 млрд. грн. (половина пришлась на Приватбанк). Количество убыточных банков сократилось с 13 до 8.

Источник: ubr.ua